Corso formativo di approfondimento e aggiornamento

Di recente si è svolto presso i nostri uffici di Via benedetto Croce, 19 un corso di formativo a cui hanno partecipato il nostro personale tecnico e parte dello staff commerciale dell’Azienda alcuni in presenza e altri in videoconferenza nel pieno rispetto delle regole Anti-Covid19 per il distanziamento sociale.

Il corso ha approfondito e aggiornato il personale sui seguenti argomenti:

- Piano Transizione 4.0:

- Il Piano del Governo

- DDL di Bilancio 2022 verso la proroga dei principali crediti d’imposta

- Il Digitale per il futuro dell’Italia: le risorse del PNRR

- La Transizione Ecologica: Allocazioni e Risorse del PNRR

Piano Transizione 4.0:

Approvata la Legge di Bilancio 2021, ecco le novità per le imprese. La legge di Bilancio per il 2021 vale 40 miliardi di euro. La Manovra 2021 introduce misure per il rilancio delle imprese, per il sostegno alle famiglie e ai lavoratori, per l’implementazione delle politiche sociali, nonché interventi settoriali mirati su sanità, scuola, università e ricerca, cultura, sicurezza, informazione,

innovazione e trasporti.

Cosa prevede la Legge di Bilancio 2021?

La parte più interessante per quanto riguarda gli aiuti alle imprese è sicuramente il rinnovo del pacchetto di incentivi per la Transizione 4.0 con una dotazioni di 24 miliardi di euro.

Transizione 4.0, il Piano del Governo: luci e ombre

Il Piano Transizione 4.0 è centrale per la ripresa economica, a maggior ragione a fronte dell’ultimo rapporto Confindustria, che mostra le difficoltà della manifattura italiana durante la pandemia: la produzione è infatti scesa del 40% durante i mesi del lockdown per poi recuperare piuttosto rapidamente a partire da maggio. La seconda ondata autunnale ha portato nuove incertezze e costretto gli analisti a rivedere al ribasso le aspettative dei settori industriale.

La Legge di Bilancio 2021 contiene nuove misure e ritocchi come ha sottolineato il Ministro dello Sviluppo Economico, Stefano Patuanelli. Nonostante ciò, rimangono aperte le sfide che l’Italia deve affrontare nei prossimi anni per avviare un percorso di ripresa e ritornare ai livelli precedenti la crisi Covid-19.

Il messaggio inserito nella Legge di Bilancio è chiaro: bisogna stimolare gli investimenti privati attraverso politiche su misura. Per fare questo il governo ha cercato di venire incontro alle richieste della controparte privata. Le parole di Patuanelli, durante l’evento “Obbligati a crescere”, esprimono questo obiettivo in modo chiaro: “l’impresa è al centro della nostra società […] la certezza è uno degli elementi da dare agli imprenditori. Ci sono degli strumenti che si ripetono nel tempo e che hanno una intermittenza tale da non consentire la programmazione degli investimenti. Questi due strumenti (Transizione 4.0 e Superbonus 110%) hanno bisogno di uno sviluppo temporale certo”.

Le criticità del piano Transizione 4.0

La rimodulazione degli interventi governativi per l’attuazione del Piano Transizione 4.0 non ha soltanto un valore sul piano quantitativo. Includendoli direttamente nella Legge di Bilancio, il governo conferisce a tutta la strategia un valore simbolico. Il che non significa solamente aver ascoltato le richieste provenienti dall’universo industriale – sono state avanzate anche diverse critiche – ma aver compreso la rilevanza che il comparto manifatturiero riveste nell’economia italiana.

L’asimmetria presente tra i diversi pilastri

Il valore complessivo stimato è di 23,8 miliardi e tuttavia, seppur la cifra è consistente, bisogna considerare in primo luogo che verrà distribuita nell’arco di un triennio circa (fino al 31 giugno 2022). Inoltre, è necessario evidenziare l’asimmetria presente tra i diversi pilastri su cui si basa questa politica. Circa venti miliardi sono impiegati per la parte di credito d’imposta sui beni materiali e immateriali, che sostituisce il tanto lodato iper-ammortamento, mentre solamente due miliardi vanno a coprire le spese R&S e circa 300 milioni la formazione 4.0.

I cardini principali della finanziaria 2021

I cardini principali rimangono in ogni caso tre ai quali poi si aggiunge lo strumento accessorio della compensazione:

1. Beni materiali e immateriali,

2. R&S-innovazione-sostenibilità ambientale,

3. Formazione 4.0.

In tutte le voci si hanno incrementi di aliquota.

Credito d’imposta per investimenti in beni strumentali

A cosa serve?

Supportare e incentivare le imprese che investono in beni strumentali nuovi, materiali e immateriali, funzionali alla trasformazione tecnologica e digitale dei processi produttivi destinati a strutture produttive ubicate nel territorio dello Stato.

A chi si rivolge?

Tutte le imprese residenti nel territorio dello Stato, incluse le stabili organizzazioni di soggetti non residenti, indipendentemente dalla natura giuridica, dal settore economico di appartenenza, dalla dimensione, dal regime contabile e dal sistema di determinazione del reddito ai fini fiscali.

Il credito d’imposta del 6% per gli investimenti in altri beni strumentali materiali è riconosciuto anche agli esercenti arti e professioni. Sono escluse le imprese in stato di liquidazione volontaria, fallimento, liquidazione coatta amministrativa, concordato preventivo senza continuità aziendale, altra procedura concorsuale. Sono inoltre escluse le imprese destinatarie di sanzioni interdittive ai sensi dell’articolo 9, comma 2, del decreto legislativo 8 giugno 2001, n. 231.

La fruizione del beneficio spettante è subordinata alla condizione del rispetto delle normative sulla sicurezza nei luoghi di lavoro e al corretto adempimento degli obblighi di versamento dei contributi previdenziali e assistenziali a favore dei lavoratori.

Per individuare la data di effettuazione dell’investimento si ritiene che si debba continuare a far riferimento alle regole previste

dall’articolo 109 del Tuir:

– per i beni acquistati in proprietà: rileva la data di consegna o spedizione o quella in cui si verifica l’effetto traslativo della

proprietà;

– per i beni acquisiti in leasing: rileva la data di consegna al locatario.

Il costo dei beni materiali strumentali nuovi, che è la base di calcolo per l’agevolazione, deve essere determinato in base alle

regole contenute dell’articolo 110, comma 1 lettera b del Tuir, pertanto si comprendono nel costo anche gli oneri accessori di

diretta imputazione; si comprendono anche gli interessi passivi iscritti in bilancio ad aumento del costo stesso per effetto di

disposizioni di legge. Nel costo di fabbricazione si possono aggiungere con gli stessi criteri anche i costi diversi da quelli direttamente imputabili al prodotto. Per gli investimenti effettuati mediante locazione finanziaria, l’agevolazione si determina prendendo come base di calcolo il costo sostenuto dal concedente. Inoltre, in caso di investimenti in beni immateriali, il comma 190 dell’articolo 1 della legge di Bilancio per il 2020 considera agevolabili anche le spese sostenute per l’utilizzo dei beni mediante soluzioni di cloud computing, per la quota imputabile per competenza.

Tipologie di investimenti:

– Investimenti in beni materiali 4.0 – «Allegato A annesso alla legge 11 dicembre 2016, n. 232»;

– Investimenti in beni immateriali 4.0 – «Allegato B annesso alla legge 11 dicembre 2016, n. 232»;

– Investimenti in beni materiali e immateriali “generici”.

Allegato A annesso alla legge 11 dicembre 2016, n. 232 – Beni funzionali alla trasformazione tecnologica e digitale delle imprese secondo il modello «Industria 4.0»

Beni strumentali il cui funzionamento è controllato da sistemi computerizzati o gestito tramite opportuni sensori e azionamenti:

– macchine utensili per asportazione,

– macchine utensili operanti con laser e altri processi a flusso di energia (ad esempio plasma, waterjet, fascio di elettroni), elettroerosione, processi elettrochimici,

– macchine e impianti per la realizzazione di prodotti mediante la trasformazione dei materiali e delle materie prime,

– macchine utensili per la deformazione plastica dei metalli e altri materiali,

– macchine utensili per l’assemblaggio, la giunzione e la saldatura,

– macchine per il confezionamento e l’imballaggio,

– macchine utensili di de-produzione e riconfezionamento per recuperare materiali e funzioni da scarti industriali e prodotti di ritorno a fine vita (ad esempio macchine per il disassemblaggio, la separazione, la frantumazione, il recupero chimico),

– robot, robot collaborativi e sistemi multi-robot,

– macchine utensili e sistemi per il conferimento o la modifica delle caratteristiche superficiali dei prodotti o la funzionalizzazione delle superfici,

– macchine per la manifattura additiva utilizzate in ambito industriale,

– macchine, anche motrici e operatrici, strumenti e dispositivi per il carico e lo scarico, la movimentazione, la pesatura e la cernita automatica dei pezzi, dispositivi di sollevamento e manipolazione automatizzati, AGV e sistemi di convogliamento e movimentazione flessibili, e/o dotati di riconoscimento dei pezzi (ad esempio RFID, visori e sistemi di visione e meccatronici),

– magazzini automatizzati interconnessi ai sistemi gestionali di fabbrica.

Tutte le macchine sopra citate devono essere dotate delle seguenti caratteristiche:

– controllo per mezzo di CNC (Computer Numerical Control) e/o PLC (Programmable Logic Controller),

– interconnessione ai sistemi informatici di fabbrica con caricamento da remoto di istruzioni e/o part program,

– integrazione automatizzata con il sistema logistico della fabbrica o con la rete di fornitura e/o con altre macchine del ciclo produttivo,

– interfaccia tra uomo e macchina semplici e intuitive,

– rispondenza ai più recenti parametri di sicurezza, salute e igiene del lavoro.

Inoltre tutte le macchine sopra citate devono essere dotate di almeno due tra le seguenti caratteristiche per renderle assimilabili o integrabili a sistemi cyberfisici:

– sistemi di telemanutenzione e/o telediagnosi e/o controllo in remoto,

– monitoraggio continuo delle condizioni di lavoro e dei parametri di processo mediante opportuni set di sensori e adattività alle derive di processo,

– caratteristiche di integrazione tra macchina fisica e/o impianto con la modellizzazione e/o la simulazione del proprio comportamento nello svolgimento del processo (sistema cyberfisico).

Costituiscono inoltre beni funzionali alla trasformazione tecnologica e/o digitale delle imprese secondo il modello “Industria 4.0” i seguenti:

– dispositivi, strumentazione e componentistica intelligente per l’integrazione, la sensorizzazione e/o l’interconnessione e il controllo automatico dei processi utilizzati anche nell’ammodernamento o nel revamping dei sistemi di produzione esistenti.

Sistemi per l’assicurazione della qualità e della sostenibilità:

– sistemi di misura a coordinate e no (a contatto, non a contatto, multi-sensore o basati su tomografia computerizzata tridimensionale) e relativa strumentazione per la verifica dei requisiti micro e macro geometrici di prodotto per qualunque livello di scala dimensionale (dalla larga scala alla scala micro-metrica o nano-metrica) al fine di assicurare e tracciare la qualità del prodotto e che consentono di qualificare i processi di produzione in maniera documentabile e connessa al sistema informativo di fabbrica,

– altri sistemi di monitoraggio in process per assicurare e tracciare la qualità del prodotto o del processo produttivo e che consentono di qualificare i processi di produzione in maniera documentabile e connessa al sistema informativo di fabbrica,

– sistemi per l’ispezione e la caratterizzazione dei materiali (ad esempio macchine di prova materiali, macchine per il collaudo dei prodotti realizzati, sistemi per prove o collaudi non distruttivi, tomografia) in grado di verificare le caratteristiche dei materiali in ingresso o in uscita al processo e che vanno a costituire il prodotto risultante a livello macro (ad esempio caratteristiche meccaniche) o micro (ad esempio porosità, inclusioni) e di generare opportuni report di collaudo da inserire nel sistema informativo aziendale,

– dispositivi intelligenti per il test delle polveri metalliche e sistemi di monitoraggio in continuo che consentono di qualificare i processi di produzione mediante tecnologie additive,

– sistemi intelligenti e connessi di marcatura e tracciabilità dei lotti produttivi e/o dei singoli prodotti (ad esempio RFID –Radio Frequency Identification),

– sistemi di monitoraggio e controllo delle condizioni di lavoro delle macchine (ad esempio forze, coppia e potenza di lavorazione; usura tridimensionale degli utensili a bordo macchina; stato di componenti o sotto-insiemi delle macchine) e dei sistemi di produzione interfacciati con i sistemi informativi di fabbrica e/o con soluzioni cloud,

– strumenti e dispositivi per l’etichettatura, l’identificazione o la marcatura automatica dei prodotti, con collegamento con il codice e la matricola del prodotto stesso in modo da consentire ai manutentori di monitorare la costanza delle prestazioni dei prodotti nel tempo e di agire sul processo di progettazione dei futuri prodotti in maniera sinergica, consentendo il richiamo di prodotti difettosi o dannosi,

– componenti, sistemi e soluzioni intelligenti per la gestione, l’utilizzo efficiente e il monitoraggio dei consumi energetici e idrici e per la riduzione delle emissioni,

– filtri e sistemi di trattamento e recupero di acqua, aria, olio, sostanze chimiche, polveri con sistemi di segnalazione dell’efficienza filtrante e della presenza di anomalie o sostanze aliene al processo o pericolose, integrate con il sistema di fabbrica e in grado di avvisare gli operatori e/o di fermare le attività di macchine e impianti.

Dispositivi per l’interazione uomo macchina e per il miglioramento dell’ergonomia e della sicurezza del posto di lavoro in logica «4.0»:

– banchi e postazioni di lavoro dotati di soluzioni ergonomiche in grado di adattarli in maniera automatizzata alle caratteristiche fisiche degli operatori (ad esempio caratteristiche biometriche, età, presenza di disabilità),

– sistemi per il sollevamento/traslazione di parti pesanti o oggetti esposti ad alte temperature in grado di agevolare in maniera intelligente/robotizzata/interattiva il compito dell’operatore,

– dispositivi wearable, apparecchiature di comunicazione tra operatore/operatori e sistema produttivo, dispositivi di realtà aumentata e virtual reality,

– interfacce uomo-macchina (HMI) intelligenti che coadiuvano l’operatore a fini di sicurezza ed efficienza delle operazioni di lavorazione, manutenzione, logistica.

Investimenti in beni materiali 4.0

Allegato B annesso alla legge 11 dicembre 2016, n. 232 – Beni funzionali alla trasformazione tecnologica e digitale delle imprese secondo il modello «Industria 4.0»

Software, sistemi, piattaforme e applicazioni per la progettazione, definizione/qualificazione prestazioni, in grado di permettere la progettazione, la modellazione 3D, la simulazione, la sperimentazione, la prototipazione e la verifica simultanea del processo produttivo, del prodotto e delle sue caratteristiche (funzionali e di impatto ambientale) e/o l’archiviazione digitale e integrata nel sistema informativo aziendale delle informazioni relative al ciclo di vita del prodotto (sistemi EDM, PDM, PLM, Big Data Analytics), software, sistemi, piattaforme e applicazioni per la progettazione e la ri-progettazione dei sistemi produttivi che tengano conto dei flussi dei materiali e delle informazioni,

software, sistemi, piattaforme e applicazioni di supporto alle decisioni in grado di interpretare dati analizzati dal campo e visualizzare agli operatori in linea specifiche azioni per migliorare la qualità del prodotto e l’efficienza del sistema di produzione,

software, sistemi, piattaforme e applicazioni per la gestione e il coordinamento della produzione con elevate caratteristiche di integrazione delle attività di servizio, come la logistica di fabbrica e la manutenzione (quali ad esempio sistemi di comunicazione intra-fabbrica, bus di campo/fieldbus, sistemi SCADA, sistemi MES, sistemi CMMS, soluzioni innovative con caratteristiche riconducibili ai paradigmi dell’IoT e/o del cloud computing),

software, sistemi, piattaforme e applicazioni per il monitoraggio e controllo delle condizioni di lavoro delle macchine e dei sistemi di produzione interfacciati con i sistemi informativi di fabbrica e/o con soluzioni cloud,

software, sistemi, piattaforme e applicazioni , sistemi, piattaforme e applicazioni per la progettazione, definizione/qualificazione delle prestazioni e produzione di manufatti in materiali non convenzionali o ad alte di realtà virtuale per lo studio realistico di componenti e operazioni (ad esempio di assemblaggio), sia in contesti immersivi o solo visuali, software, sistemi, piattaforme e applicazioni di reverse modeling and engineeringper la ricostruzione virtuale di contesti reali,

software, sistemi, piattaforme e applicazioni in grado di comunicare e condividere dati e informazioni sia tra loro che con l’ambiente e gli attori circostanti (Industrial Internet of Things)grazie ad una rete di sensori intelligenti interconnessi, software, sistemi, piattaforme e applicazioni per il dispatching delle attività e l’instradamento dei prodotti nei sistemi produttivi,

software, sistemi, piattaforme e applicazioni per la gestione della qualità a livello di sistema produttivo e dei relativi processi, software, sistemi, piattaforme e applicazioni per l’accesso a un insieme virtualizzato, condiviso e configurabile di risorse a supporto di processi produttivi e di gestione della produzione e/o della supply chain (cloud computing),

software, sistemi, piattaforme e applicazioni per industrial analytics dedicati al trattamento ed all’elaborazione dei big data provenienti dalla sensoristica IoT applicata in ambito industriale (Data Analytics & Visualization, Simulation e Forecasting),

software, sistemi, piattaforme e applicazioni di artificial intelligence & machine learning che consentono alle macchine di mostrare un’abilità e/o attività intelligente in campi specifici a garanzia della qualità del processo produttivo e del funzionamento affidabile del macchinario e/o dell’impianto,

software, sistemi, piattaforme e applicazioni per la produzione automatizzata e intelligente, caratterizzata da elevata capacità cognitiva, interazione e adattamento al contesto, autoapprendimento e riconfigurabilità (cybersystem),

software, sistemi, piattaforme e applicazioni per l’utilizzo lungo le linee produttive di robot, robot collaborativi e macchine intelligenti per la sicurezza e la salute dei lavoratori, la qualità dei prodotti finali e la manutenzione

predittiva,

software, sistemi, piattaforme e applicazioni per la gestione della realtà aumentata tramite wearable device,

software, sistemi, piattaforme e applicazioni per dispositivi e nuove interfacce tra uomo e macchina che consentano l’acquisizione, la veicolazione e l’elaborazione di informazioni in formato vocale, visuale e tattile,

software, sistemi, piattaforme e applicazioni per l’intelligenza degli impianti che garantiscano meccanismi di efficienza energetica e di decentralizzazione in cui la produzione e/o lo stoccaggio di energia possono essere anche demandate (almeno parzialmente) alla fabbrica,

software, sistemi, piattaforme e applicazioni per la protezione di reti, dati, programmi, macchine e impianti da attacchi, danni e accessi non autorizzati (cybersecurity),

software, sistemi, piattaforme e applicazioni di virtual industrialization che, simulando virtualmente il nuovo ambiente e caricando le informazioni sui sistemi cyberfisici al termine di tutte le verifiche, consentono di evitare ore di test e di fermi macchina lungo le linee produttive reali.

Investimenti in beni immateriali 4.0

Si considerano agevolabili anche le spese per servizi sostenute in relazione all’utilizzo dei beni di cui al predetto allegato B mediante soluzioni di cloud computing, per la quota imputabile per competenza.

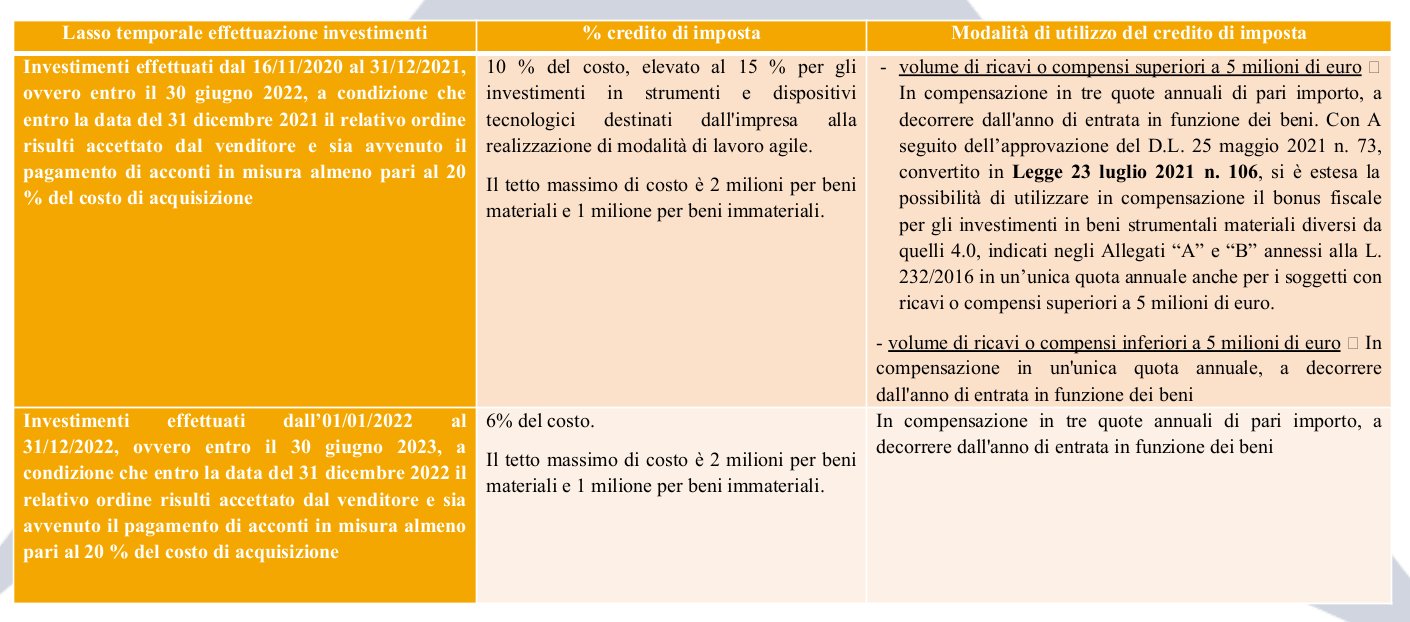

Investimenti in beni materiali e immateriali “generici”

Ulteriori adempimenti e considerazioni

Come si può notare, mentre per investimenti fino al 15 novembre vale solo la legge 160, per il periodo che va dal 16 novembre 2020 al 31 dicembre 2020 scatta una prima sovrapposizione tra le due norme. Gli investimenti effettuati in questi 45 giorni, cioè, possono essere collocati nell’una o nell’altra agevolazione a discrezione del contribuente. La legge 178/2020, infatti, non prevede, ad oggi, alcun divieto o vincolo nella scelta. I contribuenti saranno generalmente indotti a sfruttare i crediti “nuovi” che hanno percentuali più elevate e si utilizzano in tre rate anziché in cinque. Va posta attenzione anche all’importo del plafond: se infatti si prevede di superare, nel primo blocco temporale di nuovi crediti, il limite di spesa ammissibile, vale la pena imputare parte degli investimenti ai crediti della legge 160, utilizzando (anche) il relativo plafond. Attenzione, poi, alle diverse date di partenza delle compensazioni che, nella legge 160, slittano di un anno. Ad esempio, un investimento effettuato a dicembre 2020 rientra

sicuramente in entrambe le norme. Al 18 gennaio, però, si potrà effettuare la scelta solo se il bene è entrato in funzione (o interconnesso) sempre nel 2020. Se l’entrata in funzione (o interconnessione) è avvenuta nei primi giorni del 2021, infatti, la compensazione immediata spetta solo avvalendosi della legge 178; con la legge 160, invece, si slitta al 17 gennaio 2022 (anno successivo all’entrata in funzione). Occorre infine prestare cura al codice da indicare e, soprattutto, alla integrazione della fattura del fornitore dove (con le modalità della risposta 438/2020) si dovrà richiamare la legge giusta.

Le fatture e gli altri documenti relativi all’acquisizione dei beni agevolati devono contenere la seguente dicitura “Bene agevolabile ai sensi dell’art. 1, co. 1054 e ss. della L. 178/2020”.

L’agevolazione è estesa alle stesse condizioni e negli stessi limiti anche agli investimenti effettuati dagli esercenti arti e professioni, limitatamente agli acquisti dei beni strumentali “ordinari” non appartenenti al Piano Industria 4.0.

Per quanto concerne gli investimenti 4.0, le imprese sono tenute a produrre, inoltre, una perizia asseverata rilasciata da un tecnico (ingegnere o da un perito industriale) iscritto all’albo o un attestato di conformità rilasciato da un ente di certificazione accreditato, da cui risulti che i beni sono interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura e possiedono caratteristiche tecniche riconducibili agli elenchi di cui agli allegati A e B allegati alla legge n. 232/2016.

Per i beni il cui costo unitario di acquisizione non supera i 300 mila euro, la perizia può essere sostituita con una dichiarazione resa dal legale rappresentante. Qualora nell’ambito delle verifiche e dei controlli riguardanti gli investimenti previsti si rendano necessarie valutazioni di ordine tecnico concernenti la qualificazione e la classificazione dei beni, l’Agenzia delle entrate può richiedere al MISE di esprimere un proprio parere.

I soggetti che fruiscono del credito per gli investimenti in beni degli allegati A e B dovranno, inoltre, inviare al Ministero dello Sviluppo Economico una comunicazione con contenuto, modalità e termini di invio definiti con Decreto direttoriale 6 ottobre 2021. Con riferimento agli investimenti ricadenti nell’ambito di applicazione della disciplina di cui all’articolo 1, commi 189 e 190, della legge 27 dicembre 2019, n. 160, il modello di comunicazione va trasmesso entro la data del 31 dicembre 2021. Con riferimento agli investimenti ricadenti nell’ambito di applicazione della disciplina di cui all’art.1, commi da 1056 a 1058, della legge 30 dicembre 2020, n. 178, il modello di comunicazione va trasmesso entro la data di presentazione della dichiarazione dei redditi riferita a ciascun periodo d’imposta di effettuazione degli investimenti.

Estratto Avvertenza MISE del 29/12/2020:

«Come già chiarito da questo Ministero in una precedente “Avvertenza” pubblicata nella sezione del portale istituzionale dedicata al Piano, si ribadisce che sia il diritto all’applicazione delle discipline agevolative e sia l’utilizzo in compensazione dei relativi crediti non sono in alcun modo subordinati al suddetto invio.”

Se, entro il 31 dicembre del secondo anno successivo a quello di entrata in funzione ovvero a quello di avvenuta interconnessione di cui al comma 1062, i beni agevolati sono ceduti a titolo oneroso o sono destinati a strutture produttive ubicate all’estero, anche se appartenenti allo stesso soggetto, il credito d’imposta è corrispondentemente ridotto escludendo dall’originaria base di calcolo il relativo costo. Il maggior credito d’imposta eventualmente già utilizzato in compensazione deve essere direttamente riversato dal soggetto entro il termine per il versamento a saldo dell’imposta sui redditi dovuta per il periodo d’imposta in cui si verifichino le suddette ipotesi, senza applicazione di sanzioni e interessi.

I crediti di imposta non concorrono alla formazione del reddito di impresa e della base IRAP e non rilevano ai fini del rapporto di cui agli articoli 61 e 109, comma 5, del TUIR.

I nuovi codici tributo

La risoluzione n. 37E/2021 ha istituito ben sei codici tributo da utilizzare in compensazione, con decorrenza dal 1° gennaio 2021, tramite modello F24, suddivisi sulla base della legge agevolativa di riferimento. Per l’utilizzo dei crediti d’imposta per investimenti in beni strumentali, di cui all’art. 1, commi 184 e seguenti, della legge 27 dicembre 2019, n. 160 i codici tributo istituiti sono:

– 6932 denominato “Credito d’imposta investimenti in beni strumentali nuovi (diversi dai beni di cui agli allegati A e B alla legge n. 232/2016) – art. 1, comma 188, legge n. 160/2019” (beni materiali ordinari);

– 6933 denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato A alla legge n. 232/2016 – art. 1, comma 189, legge n. 160/2019” (beni materiali Industria 4.0)

– 6934 denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato B alla legge n. 232/2016 – art. 1, comma 190, legge n. 160/2019” (beni immateriali Industria 4.0).

Per l’utilizzo dei crediti d’imposta per investimenti in beni strumentali di cui all’art. 1, commi 1051 e seguenti, della legge 30 dicembre 2020, n. 178 (legge di Bilancio 2021) i codici tributo istituiti sono invece:

– 6935 denominato “Credito d’imposta investimenti in beni strumentali nuovi (diversi dai beni di cui agli allegati A e B alla legge n. 232/2016) – art. 1, commi 1054 e 1055, legge n. 178/2020” (beni materiali e immateriali ordinari);

– 6936 denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato A alla legge n. 232/2016 – art. 1, commi 1056 e 1057, legge n. 178/2020”(beni materiali Industria 4.0);

– 6937 denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato B alla legge n. 232/2016 – art. 1, comma 1058, legge n. 178/2020” (beni immateriali Industria 4.0).

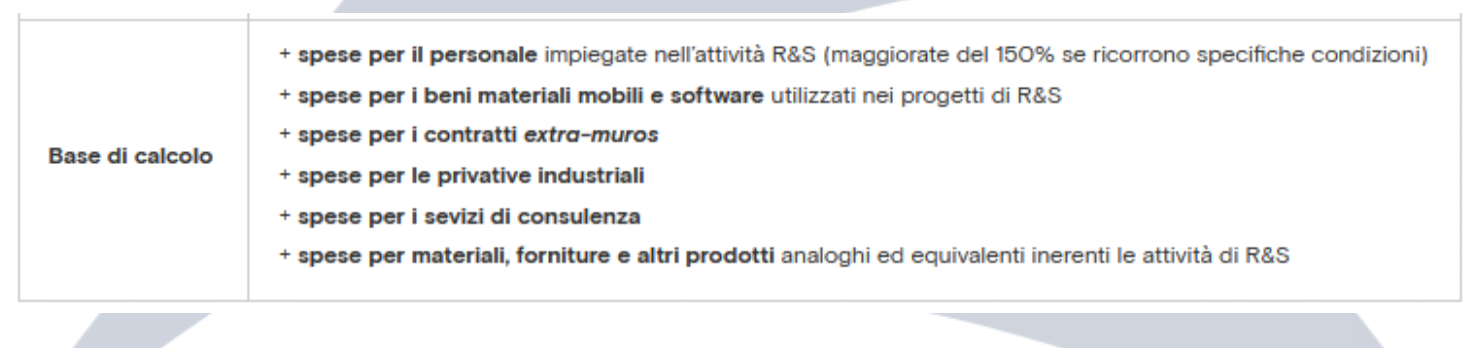

Credito d’imposta per ricerca e sviluppo, innovazione tecnologica, design ed ideazione estetica

Con la L. 27 dicembre 2019 n. 160 (commi 198-209) si è abolito il credito d’imposta per le attività di ricerca e sviluppo e sono stati istituiti tre diversi crediti d’imposta:

– ricerca e sviluppo,

– innovazione tecnologica e

– altre attività innovative.

La Legge di Bilancio 2021 prevede la proroga fino al periodo d’imposta in corso al 31.12.2022 della disciplina relativa al credito d’imposta per gli investimenti in attività di ricerca e sviluppo, innovazione tecnologica e altre attività innovative.

Le attività di ricerca e sviluppo

Rientrano tra le attività di ricerca e sviluppo agevolabili quelle attività consistenti nella ricerca fondamentale, nella ricerca industriale e nello sviluppo sperimentale, vale a dire rispettivamente:

– i lavori sperimentali o teorici svolti, aventi quale principale finalità l’acquisizione di nuove conoscenze sui fondamenti di fenomeni e di fatti osservabili, senza che siano previste applicazioni o utilizzazioni pratiche dirette. In merito alle «utilizzazioni pratiche dirette», non devono essere previsti «usi commerciali diretti» dei lavori e delle sperimentazioni riconducibili alla ricerca

fondamentale;

– le attività di:

- ricerca pianificata o indagini critiche miranti ad acquisire nuove conoscenze, da utilizzare per mettere a punto nuovi prodotti, processi o servizi o permettere un miglioramento dei prodotti, processi o servizi esistenti;

- creazione di componenti di sistemi complessi necessaria per la ricerca industriale, in particolare per la validazione di tecnologie generiche, a esclusione dei prototipi di cui alla definizione successiva;

– acquisizione, combinazione, strutturazione e utilizzo delle conoscenze e capacità esistenti di natura scientifica, tecnologica, commerciale allo scopo di produrre piani, progetti o disegni per prodotti, processi o servizi nuovi, modificati o migliorati; può trattarsi anche di altre attività destinate alla definizione concettuale, alla pianificazione e alla documentazione concernenti nuovi

prodotti, processi e servizi; tali attività possono comprendere l’elaborazione di progetti, disegni, piani e altra documentazione, inclusi gli studi di fattibilità, purché non siano destinati a uso commerciale;

– realizzazione di prototipi utilizzabili per scopi commerciali e di progetti pilota destinati a esperimenti tecnologici e/o commerciali, quando il prototipo è necessariamente il prodotto commerciale finale e il suo costo di fabbricazione è troppo elevato per poterlo usare soltanto a fini di dimostrazione e di convalida;

– produzione e collaudo di prodotti, processi e servizi, a condizione che non siano impiegati o trasformati in vista di applicazioni industriali o per finalità commerciali.

L’innovazione tecnologica

Sono considerate attività di innovazione tecnologica quelle volte alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorativi, diverse da quelle di ricerca e sviluppo.

Il comma 201 secondo periodo articolo 1 legge 160/2019 evidenzia che «per prodotto o processo di produzione nuovo o sostanzialmente migliorato si intende un bene materiale o immateriale o un servizio o un processo che si differenzia, rispetto a quelli già realizzati o applicati dall’impresa, sul piano delle caratteristiche tecnologiche o delle prestazioni o dell’ecocompatibilità o dell’ergonomia o per altri elementi sostanziali rilevanti nei diversi settori produttivi»; viceversa, sono escluse «le attività di routine per il miglioramento della qualità dei prodotti e in generale le attività volte a differenziare i prodotti dell’impresa da quelli simili, presenti sullo stesso mercato concorrenziale, per elementi estetici o secondari, le attività per l’adeguamento di un prodotto esistente alle specifiche richieste di un cliente nonché le attività per il controllo di qualità e la standardizzazione dei prodotti».

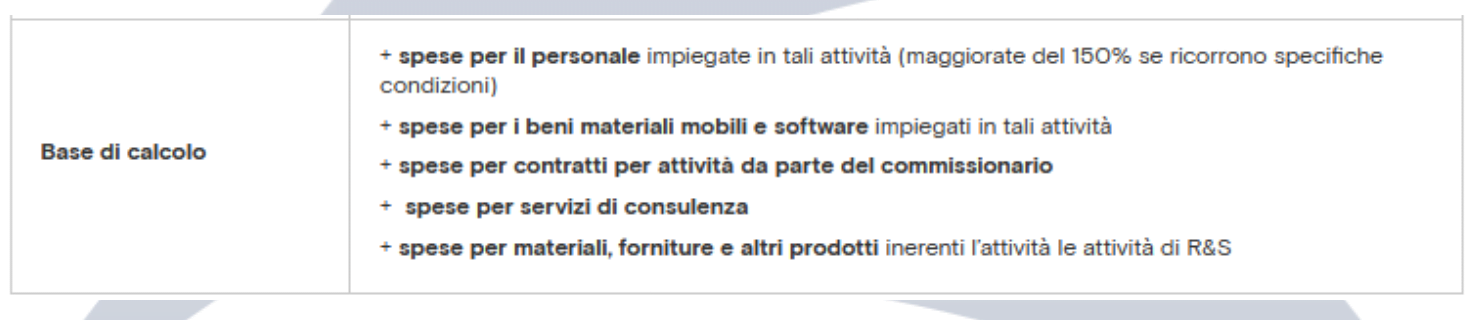

Il design e l’ideazione estetica

Rientrano nel novero delle attività agevolabili con un credito di imposta quelle di design ed ideazione estetica poste in essere

da imprese operanti nel settore:

– della moda;

– calzaturiero;

– dell’occhialeria;

– orafo;

– del mobile e dell’arredo;

– della ceramica;

– per la concezione e realizzazione dei nuovi prodotti e campionari.

Anche in tale caso il Mise individuerà i criteri per la corretta applicazione dell’agevolazione anche in relazione alle medesime

attività svolte in settori diversi da quelli sopraindicati.

I caratteri comuni alle tipologie di incentivi

Nonostante le differenze di determinazione del credito legato alle modalità di calcolo i richiamati investimenti presentano caratteri comuni per quanto riguarda la soggettività dell’agevolazione e le modalità di utilizzo del credito.

Da un punto di vista soggettivo, infatti, potranno beneficiare del credito in commento tutti coloro che sono titolari di reddito di impresa indipendentemente dalla forma giuridica, dal settore economico in cui operano, nonché dal regime contabile adottato.

L’ampia formulazione della norma include tra i destinatari del credito d’imposta:

- i titolari di reddito d’impresa agli effetti Irpef e Ires di ogni settore di attività, dimensione e localizzazione territoriale dell’impresa;

- le stabili organizzazioni nel territorio dello Stato di imprese non residenti; in tale fattispecie, sono agevolati gli investimenti di pertinenza

delle stesse stabili organizzazioni; - gli enti non commerciali in relazione agli investimenti in attività di ricerca e sviluppo da essi effettuati nell’ambito dell’attività commerciale eventualmente esercitata;

- le imprese agricole che, agli effetti fiscali, determinino il reddito agrario su base catastale ex articolo 32 Tuir.

Sono ammesse all’agevolazione, pertanto, sia le imprese residenti nel territorio dello Stato che le stabili organizzazioni nel territorio dello Stato di imprese non residenti.

L’intervento normativo all’articolo 1, comma 1064, lett. a)-h), L. 178/2020 (c.d. Legge di Bilancio 2021) apporta modifiche alla disciplina introdotta dall’articolo 1, commi 198-209, L. 160/2019 (c.d. Legge di Bilancio 2020), secondo le seguenti linee direttrici:

- potenziamento delle aliquote e dei massimali di credito d’imposta;

- modifiche e precisazioni alla normativa previgente, finalizzate a chiarirne l’ambito applicativo;

- introduzione dell’onere di asseverazione della relazione tecnica.

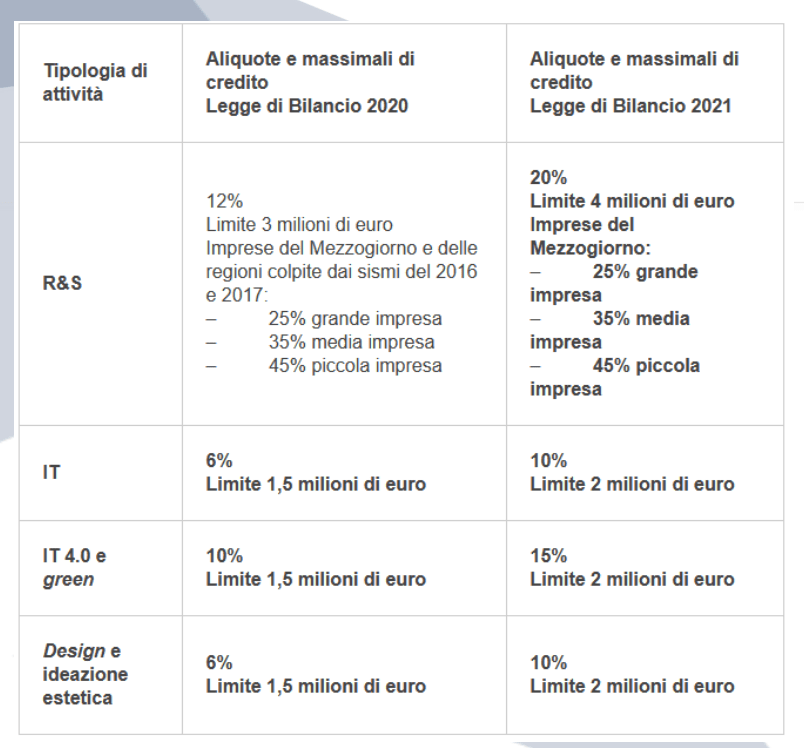

Potenziamento di aliquote e massimali di credito d’imposta

La lettera f) dell’articolo 1, comma 1064, L. 178/2020 modifica il comma 203 dell’articolo 1 L. 160/2019, al fine di rideterminare in aumento le percentuali entro le quali è riconosciuto il credito di imposta e i relativi massimali.

Ad integrazione delle intensità definite per la generalità delle imprese, i commi 185–187 del medesimo articolo 1 L. 178/2020

prevedono la proroga al biennio 2021-2022 delle aliquote di credito maggiorate per attività di R&S afferenti a strutture produttive ubicate nelle regioni del Mezzogiorno.

Tuttavia l’ambito applicativo territoriale della proroga è meno ampio di quello previsto dall’articolo 244 D.L. 34/2020 (c.d. Decreto Rilancio) per la R&S svolta nel periodo d’imposta 2020.

La maggiorazione si applica infatti, nei periodi d’imposta 2021 e 2022, alle sole attività di R&S direttamente afferenti a strutture produttive ubicate nelle regioni del Mezzogiorno (Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia), con esclusione delle regioni Lazio, Marche e Umbria colpite dagli eventi sismici del 2016 e 2017, che erano state incluse nella fattispecie maggiorata per il 2020 in sede di esame parlamentare del Decreto Rilancio.

Nella seguente tavola sinottica si evidenziano aliquote e massimali di credito d’imposta in relazione alla disciplina previgente della Legge di Bilancio 2020 e all’attuale della Legge di Bilancio 2021:

In relazione alle osservazioni formulate dalla Commissione europea sul Recovery Plan si attende una modifica del Piano Transizione 4.0 verso un ulteriore potenziamento delle aliquote per attività di R&S e IT 4.0 e green:

- R&S dal 20% al 25%;

- IT 4.0 e green dal 15% al 20%.

Modifiche e precisazioni alla normativa previgente

In merito al credito sull’innovazione tecnologica (articolo 1, comma 201 della legge 160/19), in coordinamento con quanto previsto per il credito ricerca e sviluppo (articolo 1, comma 200 della legge 160/19), la modifica introdotta precisa che le spese per servizi di consulenza e servizi equivalenti inerenti alle attività di innovazione tecnologica sono ammissibili al credito d’imposta nel limite massimo complessivo pari al 20% non solo delle spese di personale indicate alla lettera a), ma anche delle spese ammissibili indicate alla lettera c).

Inoltre, tra le spese ammissibili al credito d’imposta per le attività di design e ideazione estetica (articolo 1, comma 203 della legge 160/19) sono ora incluse anche quelle relative ai software.

La lettera g) del comma 1064 modifica anche il comma 206 dell’articolo 1 della legge 160/19, per introdurre l’obbligo di “asseverare” la relazione tecnica, con l’evidente scopo di assicurare maggiore certezza alle imprese sull’ammissibilità delle attività svolte e delle spese sostenute.

Nella Legge di Bilancio 2021 non vi è precisazione circa la decorrenza delle modifiche apportate alla previgente disciplina: se

da un lato è ragionevole ritenere che le precisazioni alla Legge di Bilancio 2020 si applichino retroattivamente, non è chiaro se

l’onere di asseverazione della relazione tecnica sia applicabile anche al periodo d’imposta 2020.

Attività di ricerca e sviluppo

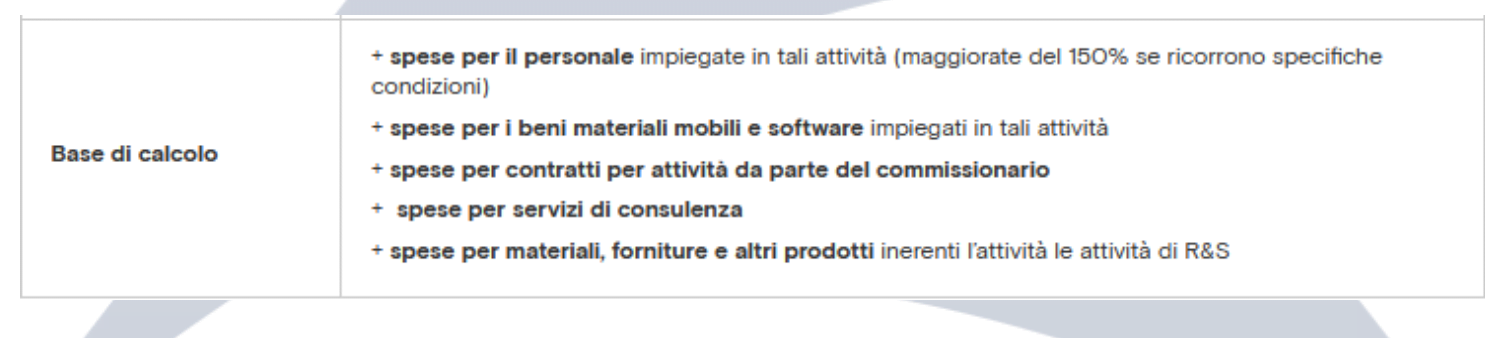

Innovazione tecnologica

Design e ideazione estetica

Il credito di imposta è:

- utilizzabile esclusivamente in compensazione (ex articolo 17 Dlgs 241/1997), attraverso la presentazione del modello F24 tramite i servizi telematici Entratel e Fisconline, in 3 quote annuali di pari importo, a decorrere, dal periodo di imposta successivo a quello di sostenimento dei costi per le attività in ricerca e sviluppo “subordinatamente all’avvenuto adempimento degli obblighi di certificazione”;

- non può essere ceduto o trasferito neanche all’interno del consolidato fiscale;

- non è soggetto ai limiti di cui all’articolo 1 comma 53 della legge 244/2007 (utilizzazione dei crediti d’imposta del quadro RU, pari a 250.000,00 euro) e all’articolo 34 della legge 388/2000 (limite generale annuale di compensazione nel modello F24, pari a 700.000,00 euro);

- non concorre alla formazione del reddito imponibile ai fini Irpef, Ires, Irap, né ai fini della determinazione del pro rata di deducibilità degli interessi passivi e delle spese generali, di cui agli articoli 61 e 109 comma 5 del Tuir;

- è cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile dell’imposta regionale sulle attività produttive di cui al periodo precedente, non porti al superamento del costo sostenuto;

Al solo fine di consentire al Mise di acquisire le informazioni necessarie per valutare l’andamento, la diffusione e l’efficacia delle misure agevolative, le imprese che si avvalgono di tali misure dovranno presentare una comunicazione al Ministero secondo le modalità ed i termini individuati con Decreto direttoriale 6 ottobre 2021.

Affinché sia possibile accedere all’agevolazione è prevista altresì una certificazione rilasciata dal soggetto incaricato della revisione legale dei conti dell’effettivo sostenimento delle spese ammissibili e la corrispondenza delle stesse alla documentazione contabile predisposta dall’impresa.

Per le imprese non obbligate per legge alla revisione legale dei conti, la certificazione è rilasciata da un revisore legale dei conti o da una società di revisione legale dei conti, iscritti nella sezione A del registro di cui all’articolo 8 Dlgs 39/2010 e le spese sostenute per tale obbligo, nel limite di euro 5.000 e, comunque, nel limite massimo previsto per il credito, sono riconosciute in aumento del credito d’imposta.

Credito d’imposta formazione 4.0

La Legge di Bilancio 2021 prevede la proroga fino al periodo d’imposta in corso al 31.12.2022 della disciplina relativa al credito d’imposta per formazione 4.0.

L’incentivo è finalizzato alla formazione del personale dipendente per l’acquisizione o il consolidamento delle competenze nelle tecnologie rilevanti per la trasformazione tecnologica e digitale previsto dal Piano nazionale Impresa 4.0, quali big data e analisi dei dati, cloud, fog computing, cyber security, sistemi cyber-fisici, prototipazione rapida, sistemi di visualizzazione e realtà aumentata, robotica avanzata e collaborativa, interfaccia uomo macchina, manifattura additiva, internet delle cose e delle macchine e integrazione digitale dei processi aziendali.

Può usufruire di questo tipo di incentivo ogni tipologia d’impresa, indipendentemente dalla forma giuridica, dal settore economico in cui opera nonché dal regime contabile adottato, purché non in stato di difficoltà, che non sia oggetto di sanzioni interdittive e che risulti in regola con le normative sulla sicurezza nei luoghi di lavoro e con gli obblighi di versamento dei contributi previdenziali e assistenziali a favore dei lavoratori.

Si fa presente che il bonus formazione è indipendente dall’applicazione delle agevolazioni a titolo di iperammortamento per investimenti in beni strumentali.

Nel caso in cui le attività di formazione siano erogate da soggetti esterni all’impresa, si considerano ammissibili al credito d’imposta le attività commissionate ai soggetti accreditati per lo svolgimento di attività di formazione finanziate presso la Regione o Provincia autonoma in cui l’impresa ha la sede legale o la sede operativa, a università, pubbliche o private o a strutture ad esse collegate, a soggetti accreditati presso i fondi interprofessionali a soggetti in possesso della certificazione di qualità in base alla norma Uni En ISO 9001:2000 settore EA 37.

Dall’esercizio 2020 è possibile far rientrare fra le spese ammissibili anche le attività commissionate agli Istituti Tecnici

Superiori.

Il beneficio consiste in un credito d’imposta calcolato in percentuale sulle sole spese relative al personale dipendente impiegato come discente, docente o tutor nelle attività di formazione ammissibili limitatamente al costo aziendale riferito alle ore e o alle giornate di formazione.

La legge di Bilancio 2021 non si limita a confermare il credito d’imposta anche per il biennio 2021-2022 (più precisamente, fino al periodo d’imposta in corso al 31 dicembre 2022), ma allarga anche l’ambito oggettivo di applicazione.

In particolare, viene chiarito che, per il periodo in corso al 31 dicembre 2020 e fino a quello in corso al 31 dicembre 2022, ai fini della disciplina introdotta originariamente dalla legge di Bilancio 2018, sono ammissibili i costi previsti dall’articolo 31, paragrafo 3, del regolamento (UE) n. 651/2014.

Si tratta nello specifico dei seguenti costi:

– spese di personale relative ai formatori per le ore di partecipazione alla formazione;

– costi di esercizio per formatori e partecipanti direttamente connessi al progetto di formazione, quali spese di viaggio, materiali e forniture, l’ammortamento di strumenti e attrezzature per la quota riferita al loro uso per il progetto di formazione (sono

escluse le spese di alloggio, tranne quelle minime necessarie per i partecipanti disabili);

– costi dei servizi di consulenza connessi al progetto di formazione;

– spese di personale relative ai partecipanti e quelle generali indirette (amministrative, locazione) per le ore durante le quali i

partecipanti hanno seguito la formazione.

Dall’anno 2020 le percentuali dell’incentivo ed i massimali annui sono stati parametrati in funzione della dimensione aziendale, come di seguito riportato:

- Per le PICCOLE imprese, il beneficio sarà pari al 50% delle spese ammissibili e con un limite massimo annuale di 300.000,00 euro;

- Per le MEDIE imprese, il beneficio sarà pari al 40% delle spese ammissibili e con un limite massimo annuale di 250.000,00 euro;

- Per le GRANDI imprese, il beneficio sarà pari al 30% delle spese ammissibili e con un limite massimo annuale di 250.000,00 euro.

La misura del credito d’imposta è comunque aumentata per tutte le imprese, fermi restando i limiti massimi annuali, al 60% nel caso in cui i destinatari delle attività di formazione ammissibili rientrino nelle categorie dei lavoratori dipendenti svantaggiati o molto svantaggiati, come definite dal decreto del Ministro del lavoro e delle politiche sociali 17 ottobre 2017.

Il decreto specifica le condizioni che i soggetti devono avere per essere definiti “lavoratori svantaggiati” e “lavoratori molto svantaggiati”.

In sintesi, per essere compresi nella prima categoria i soggetti devono alternativamente:

- non avere un impiego regolarmente retribuito da almeno sei mesi;

- avere un’età compresa tra i 15 e i 24 anni;

- non possedere un diploma di scuola media superiore o professionale (livello ISCED 3) o aver completato la formazione a tempo pieno da non più di due anni e non avere ancora ottenuto il primo impiego regolarmente retribuito;

- aver superato i 50 anni di età;

- essere un adulto che vive solo con una o più persone a carico;

- essere occupato in professioni o settori caratterizzati da un tasso di disparità uomo-donna che supera almeno del 25% la disparità media uomo-donna in tutti i settori economici se il lavoratore interessato appartiene al genere sottorappresentato;

- appartenere a una minoranza etnica di uno Stato membro UE e avere la necessità di migliorare la propria formazione linguistica e professionale o la propria esperienza lavorativa per aumentare le prospettive di accesso ad un’occupazione stabile”.

Appartengono alla seconda categoria i soggetti che sono privi da almeno 24 mesi di un impiego regolarmente retribuito.

Sono altresì “lavoratori molto svantaggiati” i soggetti che, privi da almeno 12 mesi di un impiego regolarmente retribuito, appartengono a una delle categorie previste dalle lettere da b) a g) del numero 1) del medesimo Decreto ministeriale.

Il credito d’imposta Formazione 4.0 può essere utilizzato esclusivamente in compensazione dal periodo d’imposta successivo a quello agevolabile mediante modello F24 da presentare tramite i servizi telematici dell’Agenzia delle Entrate.

Tale bonus non concorre alla formazione del reddito ai fini fiscali e ad esso non si applicano né il limite annuale di 250.000,00 euro per l’utilizzo dei crediti di imposta né il limite massimo di compensabilità di crediti di imposte e contributi pari a 700.000,00 euro.

Ai fini del riconoscimento del credito d’imposta, l’effettivo sostenimento delle spese ammissibili e la corrispondenza delle stesse alla documentazione contabile predisposta dall’impresa devono risultare da apposita certificazione rilasciata dal soggetto incaricato dalla revisione legale dei conti o da una società di revisione: inoltre, dovrà essere predisposta una relazione che illustri le modalità organizzative ed i contenuti delle attività di formazione svolte, oltre alla conservazione dei registri nominativi di svolgimento delle attività formative sottoscritti congiuntamente dal personale discente e docente o dall’eventuale soggetto formatore esterno all’impresa.

Inoltre, le imprese sono tenute ad effettuare una comunicazione al MISE tramite un modello, con contenuto, modalità e termini di invio disciplinati con Decreto direttoriale 6 ottobre 2021.

Dal 2020 scompare l’obbligo di disciplinare espressamente lo svolgimento delle attività di formazione in contratti collettivi aziendali o territoriali, da trasmettere all’Ispettorato del Lavoro territorialmente competente.

- Cumulabilità

Secondo i chiarimenti della Circolare 3 dicembre 2018 del Mise, il credito d’imposta è cumulabile con gli aiuti:

- non riguardanti gli stessi costi ammissibili (ad esempio: contributi per i piani formativi finanziati dai fondi interprofessionali);

- che riguardano gli stessi costi ammissibili solo laddove non sia superato il limite di intensità di aiuto di cui al Regolamento Ue 651/2014 (che, in relazione all’attività di formazione, prevede un’intensità massima pari al 50% di tutti i costi ammissibili).

In caso di personale dipendente per il quale l’impresa beneficia di aiuti all’assunzione (ad esempio: lavoratore svantaggiato), il credito d’imposta va determinato considerando la retribuzione maturata in relazione alle ore/giornate di formazione al netto della quota di retribuzione da considerare coperta dall’aiuto all’assunzione.

Nuova Sabatini

La misura Beni strumentali (“Nuova Sabatini”) è l’agevolazione messa a disposizione dal Ministero dello sviluppo economico con l’obiettivo di facilitare l’accesso al credito delle imprese e accrescere la competitività del sistema produttivo del Paese.

La misura sostiene gli investimenti per acquistare o acquisire in leasing macchinari, attrezzature, impianti, beni strumentali ad uso produttivo e hardware, nonché software e tecnologie digitali.

Possono beneficiare dell’agevolazione le micro, piccole e medie imprese (PMI) che alla data di presentazione della domanda:

- sono regolarmente costituite e iscritte nel Registro delle imprese o nel Registro delle imprese di pesca;

- sono nel pieno e libero esercizio dei propri diritti, non sono in liquidazione volontaria o sottoposte a procedure concorsuali;

- non rientrano tra i soggetti che hanno ricevuto e, successivamente, non rimborsato o depositato in un conto bloccato, gli aiuti considerati illegali o incompatibili dalla Commissione Europea;

- non si trovano in condizioni tali da risultare imprese in difficoltà;

- hanno sede in uno Stato Membro purché provvedano all’apertura di una sede operativa in Italia entro il termine previsto per l’ultimazione dell’investimento.

Settori ammessi

Sono ammessi tutti i settori produttivi, inclusi agricoltura e pesca, ad eccezione dei seguenti:

- attività finanziarie e assicurative;

- attività connesse all’esportazione e per gli interventi subordinati all’impiego preferenziale di prodotti interni rispetto ai prodotti di importazione.

Cosa finanzia

I beni devono essere nuovi e riferiti alle immobilizzazioni materiali per “impianti e macchinari”, “attrezzature industriali e commerciali” e “altri beni” ovvero spese classificabili nell’attivo dello stato patrimoniale alle voci B.II.2, B.II.3 e B.II.4 dell’articolo 2424 del codice civile, come declamati nel principio contabile n.16 dell’OIC (Organismo italiano di contabilità), nonché a software e tecnologie digitali. Non sono in ogni caso ammissibili le spese relative a terreni e fabbricati, relative a beni usati o rigenerati, nonché riferibili a “immobilizzazioni in corso e acconti”.

Gli investimenti devono soddisfare i seguenti requisiti:

– autonomia funzionale dei beni, non essendo ammesso il finanziamento di componenti o parti di macchinari

che non soddisfano tale requisito

– correlazione dei beni oggetto dell’agevolazione all’attività produttiva svolta dall’impresa

Le agevolazioni

Consistono nella concessione da parte di banche e intermediari finanziari, aderenti all’Addendum alla convenzione tra il Ministero dello sviluppo economico, l’Associazione Bancaria Italiana e Cassa depositi e prestiti S.p.A., di finanziamenti alle micro, piccole e medie imprese per sostenere gli investimenti previsti dalla misura, nonché di un contributo da parte del Ministero dello sviluppo economico rapportato agli interessi sui predetti finanziamenti.

L’investimento può essere interamente coperto dal finanziamento bancario (o leasing)

Il finanziamento, che può essere assistito dalla garanzia del “Fondo di garanzia per le piccole e medie imprese” fino all’80% dell’ammontare del finanziamento stesso, deve essere:

- di durata non superiore a 5 anni

- di importo compreso tra 20.000 euro e 4 milioni di euro

- interamente utilizzato per coprire gli investimenti ammissibili

Il contributo del Ministero dello sviluppo economico è un contributo il cui ammontare è determinato in misura pari al valore degli interessi calcolati, in via convenzionale, su un finanziamento della durata di cinque anni e di importo uguale all’investimento, ad un tasso d’interesse annuo pari al:

- 2,75% per gli investimenti ordinari

- 3,575% per gli investimenti in tecnologie digitali e in sistemi di tracciamento e pesatura dei rifiuti (investimenti in tecnologie cd. “industria 4.0”)

Come previsto dall’articolo 1, comma 95, della legge 30 dicembre 2020, n. 178, il contributo è erogato dal Ministero alle PMI beneficiarie in un’unica soluzione indipendentemente dall’importo del finanziamento deliberato.

L’erogazione in un’unica soluzione si applica a tutte le domande presentate dalle imprese alle banche e agli intermediari finanziari a decorrere dal 1° gennaio 2021.

Ulteriori dettagli saranno forniti con apposito provvedimento ministeriale in corso di predisposizione.

La sospensione del pagamento delle rate da parte delle imprese (Decreto-legge n.18/2020) è prorogata fino al 30 giugno 2021, in linea con quanto previsto dall’articolo 1, comma 248, della legge 30 dicembre 2020, n. 178.

L’iter per fare domanda

In primo luogo, l’impresa presenta all’istituto di credito aderente alla convenzione MISE la richiesta di finanziamento e la domanda di accesso alla Nuova Sabatini. La fase di verifica della regolarità e della completezza dei documenti predisposti dalla PMI spetta alla banca, che successivamente trasmette al Ministero la richiesta di prenotazione delle risorse relative al contributo.

Dopo la conferma del MISE, la banca o l’intermediario finanziario hanno la facoltà di concedere il finanziamento all’impresa, trasmettendo al Ministero la relativa delibera, necessaria al fine della concessione del contributo.

Spetta poi all’impresa, una volta ultimato l’investimento, compilare la dichiarazione telematica attestante l’avvenuta ultimazione e, previo pagamento a saldo dei beni acquistati, il modello RU o RQR per l’erogazione del contributo.

Nuovo Patent Box

Riportiamo qui in sintesi le caratteristiche principali del regime patent box come modificato dal DL 146/2021.

Beneficiari: Tutti i soggetti titolari di reddito d’impresa possono optare per l’applicazione del nuovo patent box; l’opzione ha durata per cinque periodi d’imposta ed è irrevocabile e rinnovabile. Chi opta per il nuovo patent box non potrà usufruire, per gli stessi costi, del credito di imposta per attività di ricerca e sviluppo previsto dalla Legge 160/2019. Possono esercitare l’opzione anche le organizzazioni stabili in Italia di soggetti esteri, a condizione che questi risiedano in stati con i quali sia in vigore un accordo per evitare la doppia imposizione e con i quali lo scambio di informazioni sia effettivo.

Beni immateriali agevolabili: Sono agevolabili i costi sostenuti direttamente o indirettamente, nello svolgimento dell’attività d’impresa, per la ricerca e lo sviluppo di software protetto da copyright, brevetti industriali, marchi d’impresa, disegni e modelli, nonché processi, formule e informazioni relativi a esperienze acquisite nel campo industriale, commerciale o scientifico giuridicamente tutelabili. Le attività di ricerca e sviluppo possono essere svolte internamente all’impresa oppure mediante contratti di ricerca stipulati con università, enti di ricerca o società non collegate direttamente o indirettamente al soggetto richiedente l’agevolazione.

Entità dell’agevolazione: I costi di ricerca e sviluppo sostenuti per i beni immateriali agevolabili sono maggiorati del 90% ai fini della tassazione del reddito di impresa. L’opzione esercitata è valida ai fini IRES e IRAP.

Tempistiche: Il nuovo patent box si applica a partire dal 22 ottobre 2021, data di entrata in vigore del DL 146/2021.

I soggetti che hanno presentato opzione per il vecchio patent box possono scegliere di aderire al nuovo regime; non potranno

aderirvi i soggetti che hanno già sottoscritto un accordo preventivo con l’Agenzia delle Entrate relativo all’utilizzo di beni

agevolabili. Al contrario possono aderire i soggetti che hanno presentato istanza per l’accordo o per il rinnovo di un accordo

esistente, ma non lo hanno ancora sottoscritto.

Documentazione: Il contribuente può indicare la documentazione necessaria alla determinazione della maggiorazione del 90%. In caso di rettifica della maggiorazione da cui derivi una maggiore imposta o una differenza del credito, il contribuente non sarà sanzionabile se consegnerà all’amministrazione finanziaria la documentazione indicata.

Modalità di attuazione: Le modalità di esercizio dell’opzione per il nuovo regime e le caratteristiche della documentazione di cui al paragrafo precedente saranno stabilite dall’Agenzia delle entrate. E’ inoltra prevista l’emanazione di un decreto di attuazione da parte del Ministro dello Sviluppo economico di concerto con il Ministro dell’Economia.

Il digitale per il futuro dell’Italia

Mise: “Il digitale per il futuro dell’Italia: le nostre misure dal PNRR a Italia 5G”

Ascani, Sottosegretaria del Mise:

«La digitalizzazione è tematica fondamentale per il futuro dell’Italia, su cui il Governo si sta impegnando per cogliere le occasioni offerte dal PNRR: si punta a competenze, infrastrutture e tecnologie come AI, IoT e Big Data.

Come fotografato dalle ultime rilevazioni Istat, la ripresa economica italiana si sta dimostrando più sostenuta del previsto: siamo

di fronte ad un significativo +6 % per il 2021 e ad un previsionale del +4,7% nel 2022, a riprova dell’enorme potenzialità economica che l’Italia aspetta solo di sprigionare. A questi incoraggianti segnali di ripresa, si aggiunge un rinnovato clima di

fiducia nei confronti del nostro Paese, a livello comunitario e internazionale, grazie anche alle storiche possibilità messe a

disposizione da strumenti come il PNRR e il ciclo di programmazione 2021 – 2027 delle risorse destinate alla politica di

coesione, che rappresentano la base su cui realizzare quell’insieme di interventi e di riforme di cui il Paese ha da tempo bisogno.

Sostenere il processo di digitalizzazione delle imprese è quindi una delle sfide chiave da vincere ed è in questa direzione che ci

stiamo muovendo, attraverso un quadro di interventi articolato e sinergico che intende essere di sostegno ed impulso ad un

cambiamento profondo nell’approccio tra impresa e digitalizzazione, e che deve condurci a migliorare la 25° posizione registrata

dall’Italia nel DESI Index 2020».

Digitalizzazione delle imprese, le risorse del PNRR

A riprova della centralità di queste tematiche, la prima linea di intervento contenuta nel PNRR è dedicata proprio ai processi di digitalizzazione e innovazione, con uno stanziamento di 49,2 miliardi, pari al 27% delle risorse a disposizione del PNRR, di cui 23,8 miliardi sono destinati proprio alle misure di digitalizzazione, innovazione e competitività del sistema produttivo. In particolare 13,38 miliardi di euro sono destinati a rafforzare alcune misure come il credito d’imposta per investimenti in beni capitali, ricerca e sviluppo, oltre alla formazione di nuove competenze. Tale approccio è determinante per l’ammodernamento delle nostre imprese, prevalentemente PMI, che spesso non hanno la capacità di sostenere direttamente percorsi di ricerca e innovazione.

Il processo di trasferimento tecnologico alle imprese, come già previsto dal PNRR, sarà ulteriormente rafforzato da una riorganizzazione di strutture come i Centri di Competenza e i costituendi European Digital Innovation Hub, quali elementi di contatto tra imprese, centri di ricerca e università.

Infrastrutture e connettività per le aziende

Ragionando dal punto di vista delle infrastrutture, risulta evidente come sia necessario fornire alti livelli di connettività alle imprese. Nel PNRR è previsto un intervento strategico di 6,71 miliardi di euro in reti ultraveloci, come il piano di intervento Italia 1 Giga, la cui finalità è quella di consentire all’Italia di raggiungere la gigabit society entro il 2026; il raggiungimento di tale obiettivo permetterebbe al nostro Paese di anticipare quanto richiesto dagli obiettivi comunitari dichiarati nella Comunicazione Digital Compass per il 2030. E’ inoltre previsto il completamento del Piano Aree Bianche con l’obiettivo di portare l’internet veloce nelle zone a fallimento di mercato. A questo scopo Infratel Italia, l’11 ottobre, su mandato del Comitato interministeriale per la Transizione Digitale (CiTD), ha avviato una mappatura delle reti fisse a banda ultralarga nelle aree bianche ancora scoperte che si

concluderà il prossimo 15 novembre.

Il ruolo di AI, IoT e Big Data per l’industria

Naturalmente fornire la connettività infrastrutturale non è di per sé sufficiente a garantire una profonda digitalizzazione delle imprese. È necessario agire anche su altri versanti. Tuttavia, una leva importante per il salto tecnologico risiede nell’incontro con altre direttrici di applicazioni tecnologiche quali l’Intelligenza Artificiale, l’Internet of Things e i Big Data. La grande capacità dell’Intelligenza Artificiale di processare dati, così come l’utilizzo della sensoristica avanzata applicata ai processi produttivi resa possibile dall’Internet of Things, rappresenta solo alcune delle possibili frontiere di utilizzo che i nostri imprenditori potranno adottare.

L’Intelligenza Artificiale è, ad esempio, un tema complesso che ha anche delle implicazioni etiche e sociali; a questo fine in collaborazione con il MiTD ed il MUR stiamo definendo una strategia nazionale che possa rivelarsi anche un utile strumento per gli investimenti applicativi, più comunemente individuati come “verticali”.

La transizione ecologica

L’Italia è particolarmente esposta ai cambiamenti climatici e deve accelerare il percorso verso la neutralità climatica nel 2050 e

verso una maggiore sostenibilità ambientale. Ci sono già stati alcuni progressi significativi: tra il 2005 e il 2019, le emissioni di

gas serra dell’Italia sono diminuite del 19 per cento. Ad oggi, le emissioni pro capite di gas climalteranti, espresse in tonnellate

equivalenti, sono inferiori alla media UE.

Tuttavia, il nostro Paese presenta ancora notevoli ritardi e vulnerabilità. Per quanto riguarda i trasporti, l’Italia ha il numero di

autovetture ogni mille abitanti più alto tra i principali Paesi europei e una delle flotte di autoveicoli più vecchie dell’Europa

occidentale. Nel 2018 i veicoli altamente inquinanti erano pari al 45 per cento della flotta totale e al 59 per cento del trasporto

pubblico.

Il PNRR è un’occasione straordinaria per accelerare la transizione ecologica e superare barriere che si sono dimostrate critiche in

passato. Il Piano introduce sistemi avanzati e integrati di monitoraggio e analisi per migliorare la capacità di prevenzione di

fenomeni e impatti. Incrementa gli investimenti volti a rendere più robuste le infrastrutture critiche, le reti energetiche e tutte le

altre infrastrutture esposte a rischi climatici e idrogeologici.

Il Piano rende inoltre il sistema italiano più sostenibile nel lungo termine, tramite la progressiva decarbonizzazione di tutti i

settori.

Il Governo intende sviluppare una leadership tecnologica e industriale nelle principali filiere della transizione (sistemi fotovoltaici, turbine, idrolizzatori, batterie) che siano competitive a livello internazionale e consentano di ridurre la dipendenza da

importazioni di tecnologie e creare occupazione e crescita. Il Piano rafforza la ricerca e lo sviluppo nelle aree più innovative, a partire dall’idrogeno.

Nel pianificare e realizzare la transizione, il governo intende assicurarsi che questa avvenga in modo equo e inclusivo, contribuisca a ridurre il divario Nord-Sud, e sia supportata da adeguate politiche di formazione. Vuole valorizzare la filiera italiana nei settori dell’agricoltura e dell’alimentare e migliorare le conoscenze dei cittadini riguardo alle sfide e alle opportunità offerte dalla transizione. In particolare, il Piano vuole favorire la formazione, la divulgazione, e più in generale lo sviluppo di una

cultura dell’ambiente che permei tutti i comportamenti della popolazione.

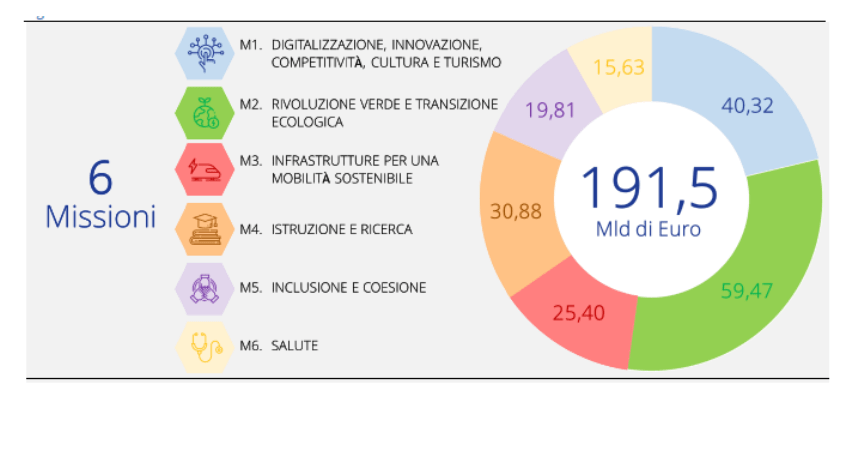

Risorse del Piano e Allocazione a missioni e componenti

Il Governo intende richiedere il massimo delle risorse RRF, pari a 191,5 miliardi di euro, divise in 68,9 miliardi di euro in sovvenzioni e 122,6 miliardi di euro in prestiti. Il primo 70 per cento delle sovvenzioni è già fissato dalla versione ufficiale del Regolamento RRF, mentre la rimanente parte verrà definitivamente determinata entro il 30 giugno 2022 in base all’andamento del PIL degli Stati membri registrato nel 2020-2021 secondo le statistiche ufficiali.

L’ammontare dei prestiti RRF all’Italia è stato stimato in base al limite massimo del 6,8 per cento del reddito nazionale lordo in accordo con la task force della Commissione.

Documento Programmatico di Bilancio 2022

Il Documento programmatico di bilancio 2022, approvato dal Consiglio dei Ministri il 19 ottobre 2021, annuncia la proroga di “incentivi fiscali collegati a Transizione 4.0 ed il contributo a favore delle PMI per l’acquisto di beni strumentali (c.d. nuova Sabatini). Sono, inoltre, previste risorse aggiuntive per il fondo per l’internazionalizzazione delle imprese ed il fondo di garanzia

per le PMI”, si legge testualmente nel documento. La bozza della Legge di bilancio 2022 approvata a fine ottobre conferma la proroga: triennale per la misura dedicata ai beni strumentali, decennale per quella relativa a ricerca e sviluppo, con modifiche delle aliquote.

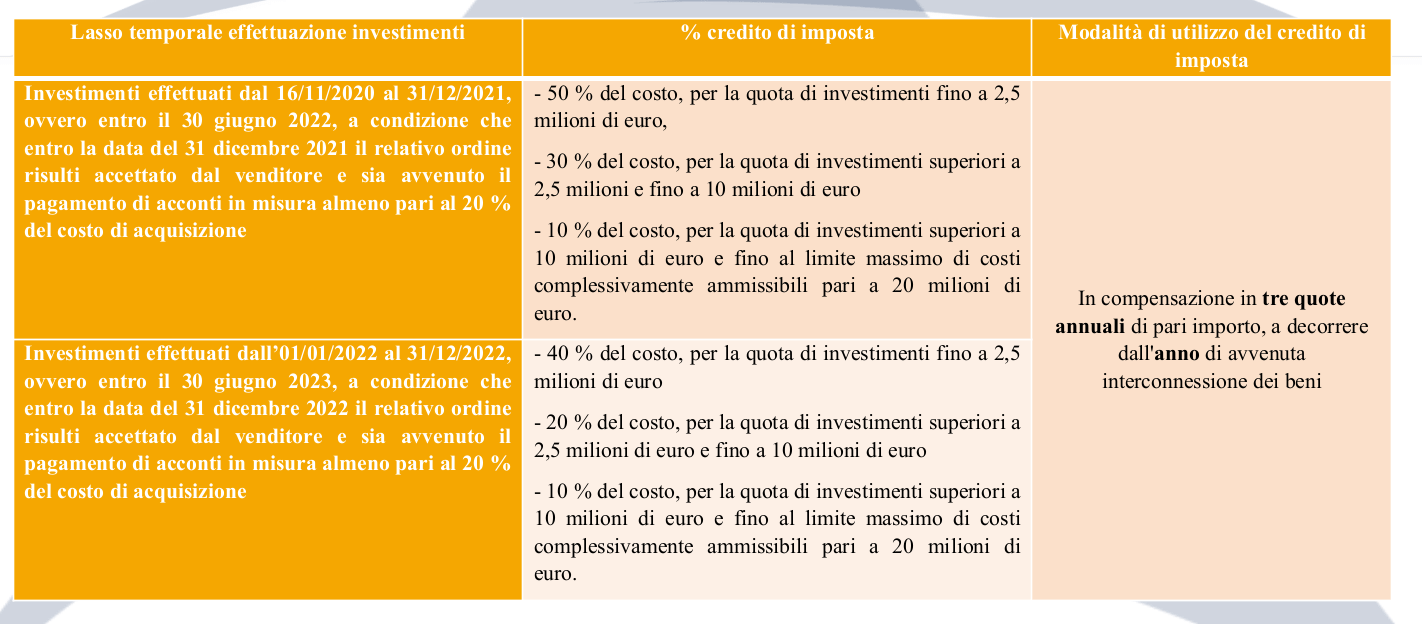

Crediti d’imposta sui beni materiali 4.0

Le aliquote 2021 per chi acquista beni strumentali materiali 4.0 (allegato A) sono:

– 50% per investimenti con tetto fissato a 2,5 milioni di euro

– 30% per chi investe da 2,5 a 10 milioni di euro

– 10% per la fascia da 10 a 20 milioni di euro.

Per l’anno 2022, le nuove aliquote saranno:

– 40% per investimenti fino a 2,5 milioni di euro

– 20% per la fascia da 2,5 a 10 milioni di euro

– 10% per la fascia da 10 a 20 milioni

In seguito, secondo la bozza della Legge di bilancio 2022 che prevede il rinnovo per altri tre anni e quindi fino a dicembre 2025 con consegna dei beni entro l’estate 2026, le aliquote saranno, sempre per i tre scaglioni di investimento, al 20%, 10% e 5%.

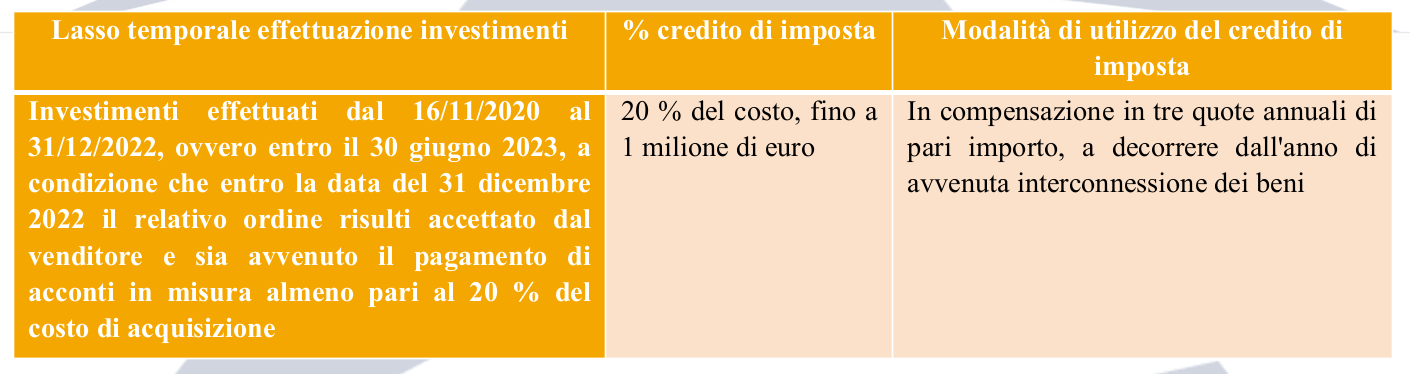

Crediti d’imposta sui beni immateriali 4.0

Anche il credito di imposta per i beni immateriali (allegato B) sarà rinnovato per tre anni; per gli anni 2021 e 2022 l’aliquota è fissata al 20%; la stessa è prevista per il 2023.

In seguito, è previsto: 15% per il 2024 e 10% nel 2025.

Crediti d’imposta sui beni ordinari

L’ex superammortamento sembra che non sarà prorogato: nel testo non vi sono riferimenti alla misura per i beni materiali e non materiali non 4.0. Pertanto, il credito d’imposta per investimenti in beni strumentali nuovi ordinari, sia materiali, sia immateriali, cesserebbe, ai sensi dell’articolo 1, comma 1055, L. 178/2020, con gli investimenti effettuati entro il 31.12.2022 ovvero entro il

30.06.2023 su valida prenotazione al 31.12.2022.

Nuova Sabatini e fondo rotativo 394

Anche la Nuova Sabatini, la misura che sostiene gli investimenti produttivi delle micro, piccole e medie imprese con un contributo a sostegno degli interessi pagati per il finanziamento contratto al fine di acquistare beni strumentali, è integrata con 900 milioni

fino al 2027. Nell’ultima bozza torna il limite della fruizione in unica rata solo per finanziamenti sotto i 200.000 euro.

Il fondo rotativo 394 che assicura il sostegno delle attività di internazionalizzazione viene poi incrementato di 1,5 miliardi per ciascuno degli anni dal 2022 al 2026. Con 150 milioni di euro annui per ciascuno degli anni dal 2022 al 2026 è poi rifinanziato il fondo perduto Fondo per la promozione integrata dell’export previsto dal Decreto Cura Italia.

Crediti per ricerca e sviluppo

La bozza di Legge di bilancio 2022 prevede un rinnovo di dieci anni fino al 2031 per il Credito d’imposta per ricerca & sviluppo, innovazione e design.

Per il 2022 le aliquote restano uguali al 2021:

– 20% per ricerca & sviluppo fino a 4 milioni

– 10% per innovazione o design e ideazione estetica con costi fino 2 milioni

– 15% per transizione ecologica o innovazione digitale 4.0 con spese fino a 2

milioni.

Nel caso delle attività di ricerca e sviluppo si va avanti fino al 2031; nel caso delle attività di innovazione e design fino al 2025.